编辑:余源

最近搬家收拾东西时,黄子洋才发现架在床头的投影仪已经有10个月没开过机了。

三年多前花费近4000元入手这款投影仪时,黄子洋的脑中曾闪现过诸多画面,譬如窝在床上就能享受到影院般的沉浸体验,露营时与好友们一起在星空下看电影的浪漫等。

然而黄子洋和投影仪的蜜月期持续了不到一年就结束了,因为他发现房东留在客厅的那台电视要好用得多。跟电视比起来,投影仪需要的环境光还是太苛刻了,白天不遮好光看不清,晚上开着它也只能留个昏暗的灯,这让他愈发觉得麻烦。

同黄子洋一样,花几千块购入氛围感神器却最终任其沦为闲置的年轻人并不在少数。“鸡肋”“美丽废物”“吃灰”是他们在社交媒体上给自家投影仪写就的墓志铭,“劝退”“避雷”则是他们留下的警示牌。

市场数据也在提示着家用智能投影仪的失宠。

根据洛图科技(RUNTO)监测,去年,中国智能投影市场销量为586.4万台,同比下降5.1%,销售额同比下降17.3%至103.7亿元;今年前三季度,这一趋势仍在延续,销量、销售额分别同比下降0.9%和8.3%。

就连行业份额第一的极米科技(以下简称“极米”),近来日子也不好过。财报显示,今年第三季度,极米营收同比下滑14.26%至6.82亿元,净亏损4443.11万元,创下了上市以来单季营收最少、亏损最大的纪录。

这不禁令人意外,曾经如火如荼想要取代电视的投影仪,怎么转眼就凉了?

量价齐跌

“房子是租来的,但生活不是。”

“墙有多大,屏幕就有多大。”

……

这是不少投影仪品牌的营销口号。在他们的描绘中,比起占地方又不好搬走的电视,小巧的投影仪更适合像黄子洋这样的租房党。

自2013年开始,家用投影仪这条赛道变得日益火热。其间,不仅有极米、坚果等新品牌的涌现,也有百度、阿里、腾讯、小米等大厂或投资或亲自下场,及海信、TCL等传统家电企业的纷纷入局。

彼时,虽然玩家众多,但由于市场规模攀升很快,因而并不显得拥挤。

洛图科技(RUNTO)数据显示,中国智能投影市场的销量从2017年的约127万台增长至2022年的618万台,除2020年增速有所放缓之外,每年都有近百万台的增量;2022年这一市场125亿元的销售额较2017年翻了四倍有余。

作为最早入场的玩家之一,极米的成长历程也是整个行业的重要缩影。

2021年3月,已累计完成7轮融资,背后站着百度、芒果传媒、经纬创投等一众明星投资方的极米于科创板上市,成为“投影仪第一股”。上市三个月后,其股价从发行时的133.73元一度飙涨至超600元,成为投资者眼中的“肉签”。

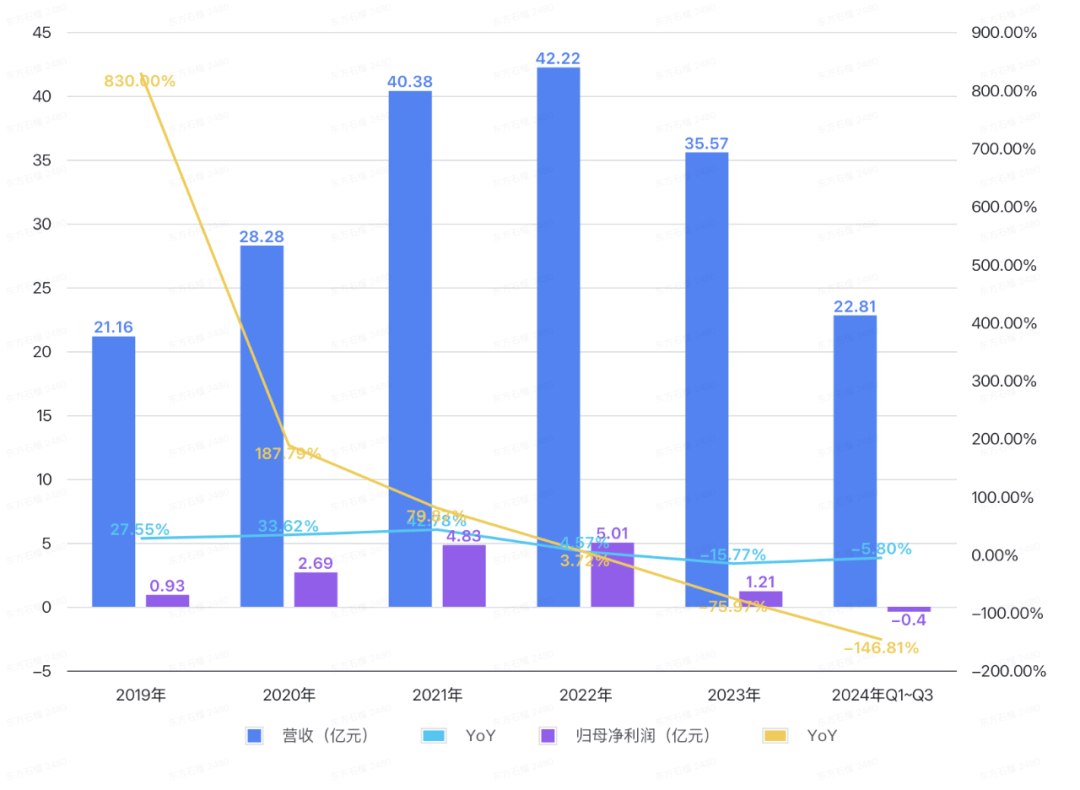

这样的高光,一边与整个市场环境有关,另一边也有极米的业绩做支撑。2017—2021年,极米的营收从9.99亿元增长至40.38亿元,复合年增长率近42%,归母净利润也从1449.38万元增至4.83亿元,复合年增长率超过140%。同时,根据IDC数据,2018年极米国内出货量首度超过日本爱普生,成为中国投影仪市场中的“老大”,且这个位置,极米一坐就坐到了现在。

可惜如此好景并没有持续太久。

进入2022年后,行业增速整体放缓,卖不动的趋势开始显现。IDC数据显示,2022年中国投影仪市场总出货量达505万台,同比增长7.4%,低于上年的12.6%,198.5亿元的销售额则同比下降了7.4%;去年,总出货量同比下降6.2%至473.6万台,销售额更是同比下降了25.6%。

蛋糕收缩,玩家们的价格战也随之愈演愈烈。据IDC统计,今年上半年消费投影仪均价已低至2143元,同比下降19%;而相比于2022年上半年超3300元的均价,降价幅度已达36%。

作为唯一一家主营业务为智能投影设备的上市公司,极米的业绩走势也与此趋势相应。

2022年,极米营收和归母净利润的增长便已明显放缓,分别同比微增4.57%、3.72%至42.22亿元、5.01亿元;去年,其更是迎来首次负增长,35.57亿元的营收较上年下降了15.77%,归母净利润更是暴减75.97%至1.21亿元;到今年,极米营收萎缩之势仍在持续,前三季度营收同比下滑5.80%,且净亏损了4000多万元,进入了由盈转亏的罕见局面。

极米营收、归母净利润情况。(图/中国新闻周刊整理自招股书及财报)

资本市场也同消费者一样变了心。目前,极米市值已较巅峰时跌去超80%,蒸发了超360亿元。

内忧外患

智能投影仪从爆火到转凉背后,既有内忧,也有外患。

内忧在于产品本身的体验还不够好。

通常来说,能够影响投影仪对比度、色彩表现以及亮度的显示技术,是决定产品品质的核心因素之一。目前,市面上家用投影仪主要有三种显示技术路线,分别是LCD、DLP、LCoS。

LCD为液晶显示技术,其优势在于经过40多年的商业化发展已颇为成熟,且产业链完备,可完全实现国产,成本低;缺点在于亮度损失较大,且长期使用可能会出现色彩变化等画质问题。

根据使用液晶面板数量的不同,又可以分为单片式的1LCD和三片式的3LCD,使用前者的投影仪价格普遍在千元以内,但亮度更低,色彩、分辨率等画面效果相对一般;后者色彩表现、对比度等更好,光处理效率更高,但较之1LCD成本更高、体积更大、寿命又相对有限。

DLP即数字光处理,与LCD相比,使用该技术的投影仪画面更明亮、画质更清晰、对比度更高、色彩更丰富、响应速度快、体积也更小,但成本也相应更高,产品主力价格目前在两三千元区间,更高端的产品则在5000元以上。这也是定位于中高端的极米采取的主要技术路线。

LCoS即结合了LCD和DLP技术特点的硅基液晶技术,当前被业内视作革命性的技术,主打高分辨率、高对比度、光利用效率更高,但技术成熟度并不高,且因制造工艺复杂,成本高居难下,尚难大规模在家用投影仪领域普及。

目前来看,这三种显示技术各有其局限,尚不能让智能投影仪做到同电视一般在亮度、画质、成本之间取得平衡。换言之,智能投影仪最早喊出“颠覆传统电视”的口号目前还没法完全实现。

洛图科技研究总监刘定坤也表示,技术没有大的突破,导致同质化竞争现象持续加剧,使得消费者缺乏换新的动力。

而在非刚需类电子产品消费日益谨慎的当下,投影仪的竞争对手还变强了。

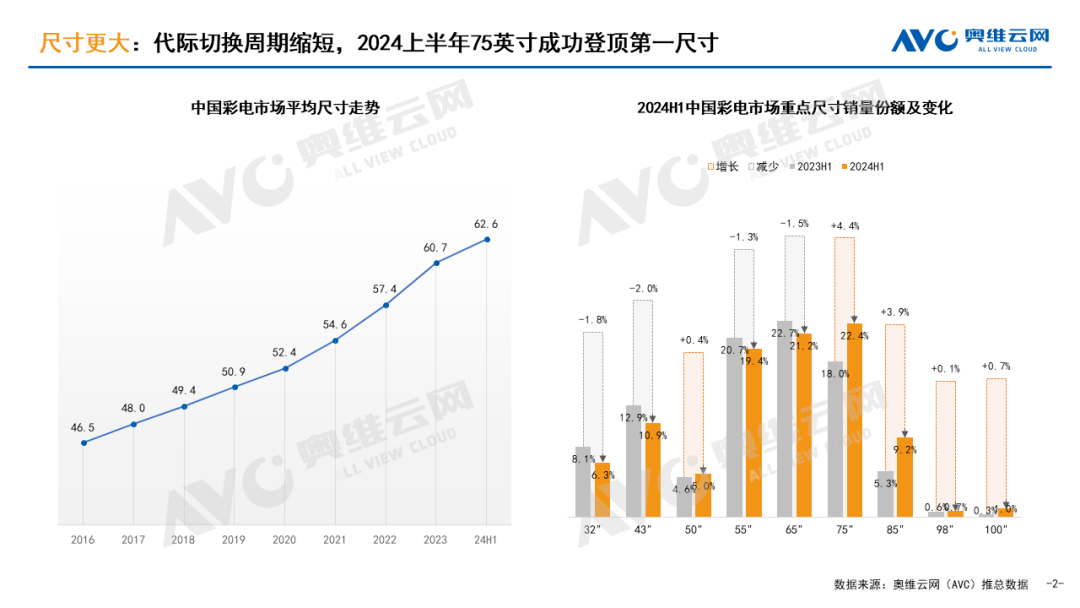

业内人士普遍认为,投影仪受到的最大冲击来自大屏电视价格走低。据第一财经报道,今年双十一叠加国家以旧换新补贴,85英寸和100英寸电视的价格分别已下探到3000元、6000元档位。

价格走低,带动了大屏电视销量的上涨。奥维云网(AVC)推总数据显示,2024上半年中国彩电市场大尺寸产品(75英寸及以上)零售量份额实现全面增长,其中,75英寸电视以22.4%的零售量份额位列第一。

(图/奥维云网)

这也就意味着,消费者有了更高性价比的选择。毕竟放到同样的价位,面对不挑环境光的大屏电视,投影仪在画面表现上难有胜算。

新征程

不过在刘定坤看来,投影仪眼下面临的只是短暂的阵痛期。“从短期来看,第四季度双十一大促叠加以旧换新补贴政策的带动下,全年国内智能投影仪销量有望回暖至600万台以上。”

而长期来看,刘定坤认为,基于6000元以上高端投影仪销量占比上涨的现状,厂商们若能坚持技术创新以进行差异化竞争,满足这些愿意为更好体验付费的消费群体,也有望保证规模与利润空间。“事实上,在家庭之外,智能投影仪还可以从诸多场景中挖掘增长空间,譬如酒店、足浴等新兴商用市场,车载市场及海外市场。”

目前,海外市场已经变成了新的必争之地,极米、坚果、当贝、峰米等都已进行了布局。

以极米为例,2021年上市后,其已将全球化作为公司的重要战略之一,目前产品已经销往100多个国家及地区,并已入驻约6100家线下门店。

“国外市场目前还是中国七八年前的状态,以商、教用投影为主,家用投影产品寥寥无几。”极米相关负责人对中国新闻周刊介绍。这也给国内家用投影仪企业留出了可以拓展的市场空间。洛图科技数据显示,今年上半年,全球家用投影市场出货量超800万台,同比上涨10.3%,增速高于国内市场的3.5%。

从极米的业绩来看,出海确实带来了增量。其境外营收从2020年的1.77亿元增至2023年的9.13亿元,今年上半年为4.48亿元,占总营收比例也从2020年的6.31%提升至今年上半年的28.34%。且在境内营收分别同比下滑了23.07%、10.31%的去年和今年上半年,其境外营收获得了15.60%、27.95%的增幅。

不过海外市场盘踞着爱普生这样的老牌劲敌,又有坚果、当贝等国产品牌相继进入,很可能演变成又一拼刺刀的胶着之战。

内需方面,车载市场也是极米、海信等玩家当下布局的重心。

天风证券此前在研报中指出,在汽车产业智能化浪潮推动下,车载投影显示迎来新的发展机遇,这也能构成投影企业的新增长曲线。据其测算,到2025年,车载投影领域的HUD(抬头显示)、智能大灯、车内投影三大应用场景市场规模分别有望达到192亿元、108亿元、240亿元。

在极米方面看来,汽车作为人们居住、工作以外的第三生活空间的属性正日益明显,其认为投影和光学技术可以在车载领域给用户带来全新的体验,因此市场大有可为。截至目前,极米已累计获得汽车企业的6个车载业务定点项目,包括为其供应智能座舱、智能大灯零部件等产品,预计将在2025年内量产。

“车载相当于极米的‘第二次创业’,(我们)希望能在这一领域再造一个极米。”极米相关负责人表示。

不过随着汽车价格竞争的激烈,未来如何保持车载投影业务的利润水平,也需要企业投入思考与平衡。

一个不得不面对的现实是,汽车价格战仍在持续。据此前乘联分会秘书长崔东树公开数据,今年1—8月国内市场总体降价品牌车型数173个,超过去年全年150款车型水平。其中,常规燃油车型降价61款,平均降价3.2万元,平均降价幅度11%;纯电动车型降价63款,平均降价3.2万元,平均降价幅度15%。

如此市场之下,对成本控制愈发严格的汽车厂,还有多少利润空间能留给投影仪企业呢?

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏